📝 درخواست مشاوره

اطلاعات خود را وارد کنید تا کارشناسان ما با شما تماس بگیرند.

اطلاعات خود را وارد کنید تا کارشناسان ما با شما تماس بگیرند.

قوانین مالیاتی در مالتا به ویژه رویه های اداری در این کشور، بر خلاف سایر کشورهای مدرن اروپایی بسیار متفاوت خواهد بود. علاوه بر این قوانین مالیاتی در مالتا خلاصه ای از مسائل اجتماعی است که باید در نظر گرفته شود. قوانین مالیاتی در مالتا فقط برای اهداف راهنمایی در این کشور ارائه شده است. همچنین برای اجرای مستقیم معاملات یا اتکا به هنگام در نظر گرفتن ورود به معلملات در این کشور نیست. به عبارت دیگر، قوانین مالیاتی در مالتا نباید به عنوان جایگزینی برای مشاوره حرفه ای مالیاتی، حقوقی، مالی، حسابداری، مشاوره ای، نظارتی یا سایر مشاوره های حرفه ای مورد استفاده قرار بگیرد. بنابراین قبل از هر اقدامی در مالتا باید مشاوره حرفه ای را جویا شوید. هدف ما در موسسه حقوقی سفیران سروش سعادت از ارائه این مقاله، بالا بردن سطح آگاهی شما عزیزان در خصوص قوانین مالیاتی در مالتا می باشد.

سرمایه گذاری و راه اندازی یک کسب و کار در مالتا می تواند یک تجربه هیجان انگیز و ارزشمند باشد، البته در صورتی که قوانین مالیاتی در این کشور را به طور دقیق مطالعه فرمایید. مالتا همچنین به تعادل بین کار و زندگی معروف است، که به مهاجران امکان می دهد از اوقات فراغت خود به بهترین شکل استفاده کنند. به عبارت دیگر، چه کارمند ساده باشید، چه حرفه ای یا بازنشسته باشید، مالتا چیزهای زیادی برای ارائه به همه دارد. یکی از نگرانی های اصلی مهاجرانی که وارد مالتا می شوند، نحوه پرداخت مالیات های خود در این کشور می باشد. زیرا هر فردی که در مالتا زندگی و کار می کند ملزم به ارائه اظهارنامه مالیاتی در این کشور است. با این حال، این موضوع می تواند فصل مالیات را در مالتا پیچیده کند، و مهاجران را متعجب کند که کدام فرم ها را باید ارسال کنند.

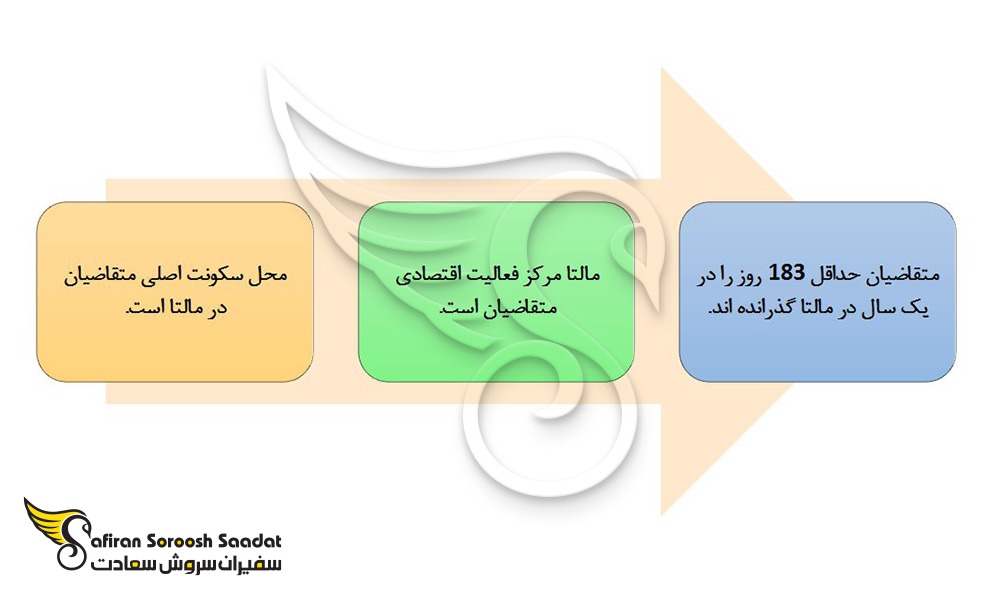

آن دسته از اتباع کشورهای خارجی که قصد ورود به مالتا را برای اهدف مالیاتی دارند، باید به خوبی با شرایط مقیم مالیاتی در قوانین مالیاتی مالتا آشنا شوند. به طور کلی مالتا اقامت مالیاتی در این کشور را با بررسی چند فاکتور مختلف بررسی می کند. بنابراین داشتن اطلاعات کافی در خصوص شرایط مقیم مالیاتی در قوانین مالیاتی مالتا کمک بسزایی به متقاضیان کار در این کشور ارائه می دهد. اولین شرط مقیم مالیاتی بودن در مالتا این است که، شغل اصلی متقاضیان یا فعالیت حرفه ای آنها در این کشور باید از مالتا سرچشمه بگیرد. به عبارت دیگر، اگر فعالیت های حرفه ای در چندین کشور دارید، اگر اغلب فعالیت های شما در مالتا انجام می شود، مقیم مالیاتی محسوب می شوید.

در نهایت اینکه، اگر هر یک از معیارهای زیر را داشته باشید، برای مقاصد مالیاتی مقیم مالتا در نظر گرفته می شوید:

آن دسته از اتباع کشورهای خارجی که مقیم مالتا نیستند، باید به خوبی با قوانین مالیاتی در مالتا قبل از عزیمت به این کشور آشنا شوند. زیرا دولت مالتا قوانین مالیاتی گسترده ای را برای افرادی که مقیم این کشور نیستند وضع کرده است. به عبارت دیگر، یکی از چالش های اساسی اتباع کشورهای خارجی برای کار در مالتا، وجود قوانین مالیاتی گسترده و سختگیرانه برای افراد غیر مقیم در این کشور می باشد. البته لازم به ذکر است که، افرادی که در مالتا مقیم مالیاتی نیستند، فقط بر درآمد حاصل از منابع مالتایی مشمول مالیات در این کشور می شوند. بنابراین، حق الزحمه پرداختی در قبال کار انجام شده در خاک مالتا مشمول مالیات در مالتا است. مگر اینکه در معاهده مالیاتی در مالتا به گونه دیگری مقرر شده باشد، همچنین حقوق پرداختی به افراد غیر مقیم مشمول مالیات کسر در مبدا است.

علاوه بر این، به منظور اجتناب از مالیات مضاعف برای افراد غیر مقیم در مالتا، مالیات کسر شده در مبدا در مالتا باعث ایجاد اعتبار مالیاتی معادل در کشور محال اقامت می شود. البته این امر بسته به معاهده مالیاتی بین مالتا و کشور محل اقامت متقاضیان صورت می گیرد. نکته قابل توجه در این زمینه این است که، اغلب معاهدات مالیاتی بین المللی در مالتا برای ارسال موقت پیش بینی شده است. به طور کلی، کارمندی که کمتر از 183 روز در مالتا اقامت داشته است، مالیات بر درآمدی که از طریق کار خود در این کشور به دست می آورد، بدهکار مالیاتی نخواهد بود.

ارائه اظهارنامه مالیاتی معتبر در مالتا، یکی از اصلی ترین مباحث موجود در قوانین مالیاتی این کشور می باشد. بنابراین به شدت توصیه می شود که، اتباع کشورهای خارجی قبل از عزیمت به مالتا به خوبی با شرایط ارائه اظهارنامه مالیاتی به خوبی آشنا شوند. در غیر این صورت با چالش های متعددی در طول فرآیند ارائه اظهارنامه مالیاتی در مالتا مواجه خواهند شد. به طور کلی، هر مهاجری که واجد شرایط اقامت مالیاتی در مالتا باشد، بدون توجه به شرح درآمد خود در این کشور، باید اظهارنامه مالیاتی خود را به صورت سالانه ارائه دهد. همچنین اگر در یک سال بیش از 10500€ (یورو) درآمد داشته باشد، ممکن است مجبود شود مالیات بر درآمد خود را نیز در این کشور پرداخت کند.

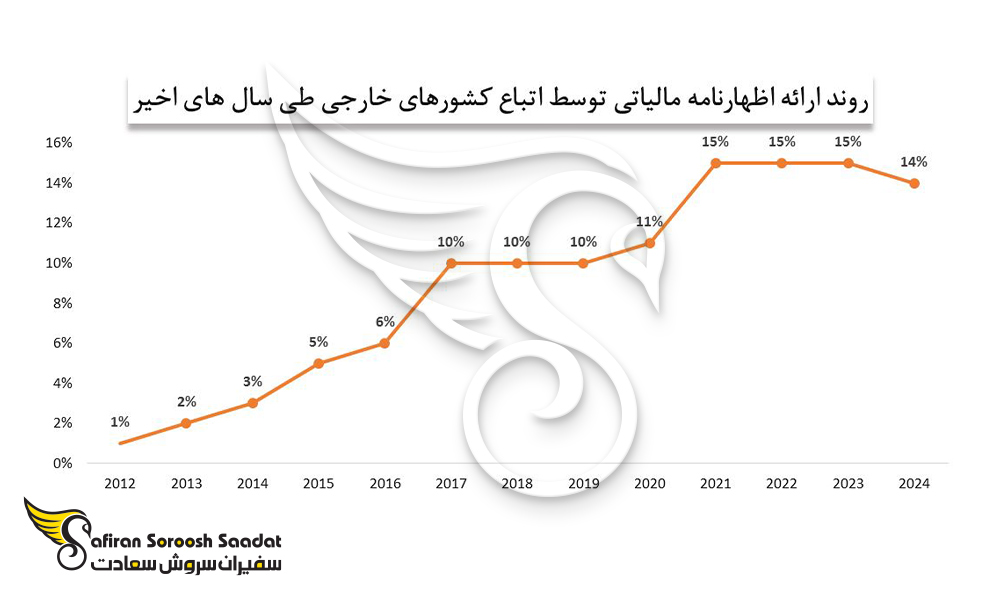

در نموداری که در این بخش از مقاله برای شما عزیزان تهیه و ارائه شده، می توانید با روند ارائه اظهارنامه مالیاتی در مالتا توسط اتباع کشورهای خارجی طی سال های اخیر آشنا شوید:

در ادامه لازم به ذکر است که، افراد غیر مقیم اغلب مالیات خود را در مبدا کسر می کنند، که این امر باعث می شود اظهارنامه مالیاتی سالانه غیر ضروری باشد. با این حال افراد غیر مقیم ممکن است همچنان مجبور به ثبت نام هستند اگر موارد زیر را به طور کامل دارا باشند:

نکته قابل توجه در خصوص اظهارنامه مالیاتی در مالتا این است که، در حالی که ساکنان مالیاتی بر درآمد خود در سراسر جهان مشمول مالیات می شوند، افراد غیر مقیم بر درآمد منبع مالتایی خود مالیات می گیرند. چنانچه مطالب این مقاله در خصوص مهاجرت به مالتا برای شما عزیزان مثمر ثمر واقع نشده است، به سایت موسسه حقوقی سفیران سروش سعادت مراجعه فرمایید.

در بخش پایانی مقاله پاسخگوی سوالات مهم شما خواهیم بود: