📝 درخواست مشاوره

اطلاعات خود را وارد کنید تا کارشناسان ما با شما تماس بگیرند.

اطلاعات خود را وارد کنید تا کارشناسان ما با شما تماس بگیرند.

کردیت کارت ها انواع و کاربرد متفاوتی دارند. با طیف گسترده ای از کارت های کردیت، انتخاب کارت اعتباری مورد نیاز مناسب می تواند مشکل باشد. این اغلب به میزان توانایی شما، نمره Cerdit شما و دلیل آن بستگی دارد. در اینجا، کارشناسان موسسه حقوقی سفیران سروش سعادت به شما کمک می کنند شرایط استفاده و انواع اصلی Credit card را درک کنید. فقط بخاطر بسپارید، کارت های کردیت معمولاً APR بالایی دارند و اگر نتوانید هر ماه موجودی را به طور کامل پرداخت کنید، آنها را به یک روش بالقوه گران برای وام گرفتن تبدیل می کند. کارت ها می توانند برای پخش هزینه ها و محافظت بیشتر از خریدهای شما مفید باشند، اما نباید از آنها برای مدیریت بدهی های طولانی مدت استفاده کنید. در ادامه با کارت های کردیت بیشتر آشنا خواهید شد.

Credit card کارت پرداختی است که برای کاربران صادر می شود تا دارنده کارت را قادر به پرداخت تاجر برای کالاها و خدمات براساس قول دارنده کارت به صادرکننده کارت برای پرداخت مبلغی به اضافه سایر هزینه های توافق شده، کند. صادرکننده کارت (معمولاً 1 بانک) 1 حساب چرخشی ایجاد می کند و 1 ردیف کردیت به دارنده کارت اعطاء می کند، که از این طریق دارنده کارت می تواند پول را برای پرداخت به یک تاجر یا به عنوان پیش پرداخت نقدی قرض کند. Credit card با کارت شارژ (که مستلزم بازپرداخت موجودی هر ماه به طور کامل است متفاوت می باشد. در مقابل، کردیت کارت به مصرف کنندگان اجازه می دهند تا تعادل بدهی خود را حفظ کنند، مشروط بر اینکه نرخ بهره دریافت شود. Credit card با کارت نقدی (که می تواند مانند ارز توسط صاحب کارت مورد استفاده قرار گیرد) نیز متفاوت است.

علاوه بر این، کارت های کردیت با کارت شارژ تفاوت دارند و آن این است که کارت های کردیت معمولاً 1 شخص ثالث را شامل می شود که به فروشنده پول پرداخت می کند و توسط خریدار بازپرداخت می شود، در حالی که کارت شارژ صرفاً پرداخت توسط خریدار را به تاریخ دیگری موکول می کند.

اطلاعات 1 کارت کردیت شامل موارد زیر است:

Credit card معمولاً نرخ سالانه (APR) بالاتری در مقابل سایر اشکال وام های مصرفی دریافت می کنند. هزینه های سود موجودی های پرداخت نشده برای کارت به طور معمول تقریباً 1 ماه پس از خرید اعمال می شود (به استثنای مواردی که پیشنهاد مقدماتی 0% نرخ سالانه مقدماتی برای مدت زمان اولیه پس از افتتاح حساب وجود دارد)، مگر اینکه مانده های پرداخت نشده قبلی از ماه قبل به ماه بعدی منتقل شده باشد. در این حالت دوره جریمه ای برای اتهامات جدید تعیین نمی شود. طبق قانون، صادرکنندگان Credit card باید حداقل 21 روز مهلت ارائه دهند تا اینکه سود خریدها شروع شود. به همین دلیل است که پرداخت موجودی قبل از انقضای مهلت در صورت امکان یک روش خوب است.

همچنین مهم است که درک کنید آیا صادر کننده Credit card شما روزانه سود می گیرد یا ماهانه، زیرا اولی تا زمانی که موجودی پرداخت نشده است به هزینه های سود بالاتر تبدیل می شود. این نکته به ویژه مهم است که بدانید آیا می خواهید مانده کارت کردیت خود را به کارت با نرخ بهره کمتر منتقل کنید. تغییر اشتباه از کارت تعهدی ماهیانه به کارت روزانه ممکن است پس انداز حاصل از نرخ پایین را باطل کند. به یاد داشته باشید که داشتن یک کارت کردیت بین المللی برای مهاجرت کاری به کشورهای مختلف امری ضروری می باشد زیرا این کارت ها امور مالی را برای افراد آسانتر می کنند.

بیشتر کارت های کردیت اصلی که شاملVisa ،Mastercard ،Discover و American Express هستند توسط بانک ها، اتحادیه های اعتباری یا سایر موسسات مالی صادر می شوند. بسیاری از Credit card با ارائه مشوق هایی مانند مایل های هواپیمایی، اجاره اتاق های هتل، گواهینامه های هدیه به خرده فروشان بزرگ و برگشت پول خریدها، مشتریان را جذب می کنند. این نوع کارت های کردیت عموماً کارت کردیت اعتباری reward نامیده می شوند. برای ایجاد وفاداری مشتری، بسیاری از خرده فروشان ملی نسخه های مارک دار کارت های کردیت را صادر می کنند که نام فروشگاه بر روی کارت ها نقش بسته است.

در جدول زیر به انواع کردیت کارت های به طور دقیقتر اشاره شده است:

| ردیف | انواع |

| 1 | Reward Credit Cards |

| 2 | Branded Versions of Credit Cards |

| 3 | Secured Credit Card |

| 4 | Debit Credit Card |

| 5 | Balance transfer cards |

| 6 | Travel Credit Cards |

| 7 | Balance Transfer and Purchase Cards |

| 8 | Money Transfer Credit Cards |

اگرچه معمولاً واجد شرایط بودن برای Credit card فروشگاه برای مصرف کنندگان آسان تر از Credit card عمده است، اما کارت های فروشگاه فقط برای خرید از خرده فروشان صادر کننده ممکن است استفاده شوند که ممکن است مزایای دارندگان کارت مانند تخفیف ویژه، اعلامیه های تبلیغاتی یا فروش ویژه را ارائه دهد. برخی از خرده فروشان بزرگ کارت های اعتباری عمده Visa یا Mastercard را با مارک مشترک ارائه می دهند که می تواند در هر کجا، نه فقط در فروشگاه های خرده فروشی، مورد استفاده قرار گیرد. از Visa Card و Mastercard استفاده گسترده ای برای خرید، واریز مبلغ، برداشت و کار در اروپا، کشورهای آمریکایی، کشورهای برتر آسیایی، کانادا، استرالیا و سایر نقاط دنیا استفاده می شود.

کارت های کردیت Secured نوعی کارت اعتباری یا Cerdit است که در آن دارنده کارت با واریز وثیقه کارت را ایمن می کند. چنین کارت هایی کردیت اعتبار محدودی را ارائه می دهند که از لحاظ ارزش برابر با سپرده های امنیتی هستند که اغلب پس از نشان دادن استفاده مکرر و مسئولانه کارت از طریق کارت به مرور، بازپرداخت می شوند. این کارت ها اغلب توسط افرادی با سابقه اعتباری محدود یا ضعیف جستجو می شوند.

کارت کردیت Debit مشابه کارت اعتباری Secured، نوعی کارت پرداخت تضمینی است که در آن بودجه موجود با پولی که کسی قبلاً در یک حساب بانکی پیوند زده است مطابقت دارد. در مقابل، کارت های اعتباری بدون ضمانت به سپرده های امنیتی یا وثیقه نیاز ندارند. این کارت ها تمایل به ارائه خطوط اعتباری بالاتر و نرخ بهره کمتر در مقابل کارت های ایمن دارند.

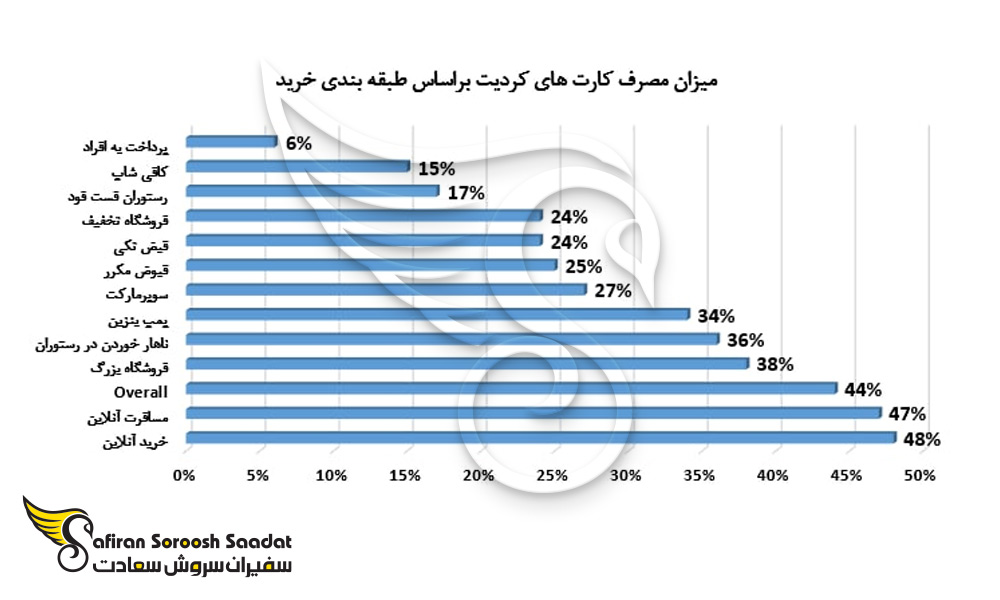

Credit card همچنان مورد علاقه مشتریانی هستند که خریدهای اینترنتی انجام می دهند. در واقع، 48% کاربران کارت های کردیت در نظرسنجی اظهار داشتند که ترجیح می دهند به ترتیب از کارت های کردیت، بیش از کارت های نقدی و افتتاح حساب پی پال، برای خرید آنلاین و خریدهای آنلاین سفر استفاده کنند.

در نمودار زیر به میزان مصرف کارت های کردیت براساس طبقه بندی خرید اشاره شده است:

با تماس با متخصصان موسسه حقوقی سفیران سروش سعادت می توانید علاوه بر کارت های اعتباری بین المللی، از شرایط و هزینه های مهاجرت به کشورهای برتر دنیا مطلع شوید.