📝 درخواست مشاوره

اطلاعات خود را وارد کنید تا کارشناسان ما با شما تماس بگیرند.

اگر در سنت لوسیا کار می کنید، یا در این کشور تجارت دارید باید با قوانین مالیاتی در سنت لوسیا به خوبی آشنا شوید. به عبارت دیگر، اگر قصد مهاجرت به سنت لوسیا را دارید، مهم است که بدانید چه مالیاتی و با چه نرخی از شما در این کشور دریافت خواهد شد. بنابراین آشنایی با قوانین مالیاتی در سنت لوسیا یکی از الزامات ضروری برای سرمایه گذاری و کار در این کشور می باشد.

علاوه بر این، اتباع کشورهای خارجی باید در مورد دسته بندی های مالیاتی اصلی سنت لوسیا و مشوق های مالیاتی که واجد شرایط آن هستند، اطلاعات کسب کنند. زیرا درآمد مالیاتی در سنت لوسیا، تقریبا یک سوم تولید ناخالص داخلی کشور را تشکیل می دهد که بیشتر از اکثر کشورهای حوزه کارائیب می باشد. هدف ما در موسسه حقوقی سفیران سروش سعادت از ارائه این مقاله بالا بردن سطح آگاهی شما عزیزان به ویژه در خصوص قوانین مالیاتی در سنت لوسیا بوده است.

قبل از صحبت در مورد قوانین مالیاتی سنت لوسیا، مهم است که بدانید چه افرادی برای مقاصد مالیاتی در سنت لوسیا مقیم محسوب می شوند. به طور کلی، هنگامی که به عنوان مقیم مالیاتی در سنت لوسیا محسوب می شوید، موظف هستید که مالیات خود را در داخل و خارج از سنت لوسیا پرداخت کنید.

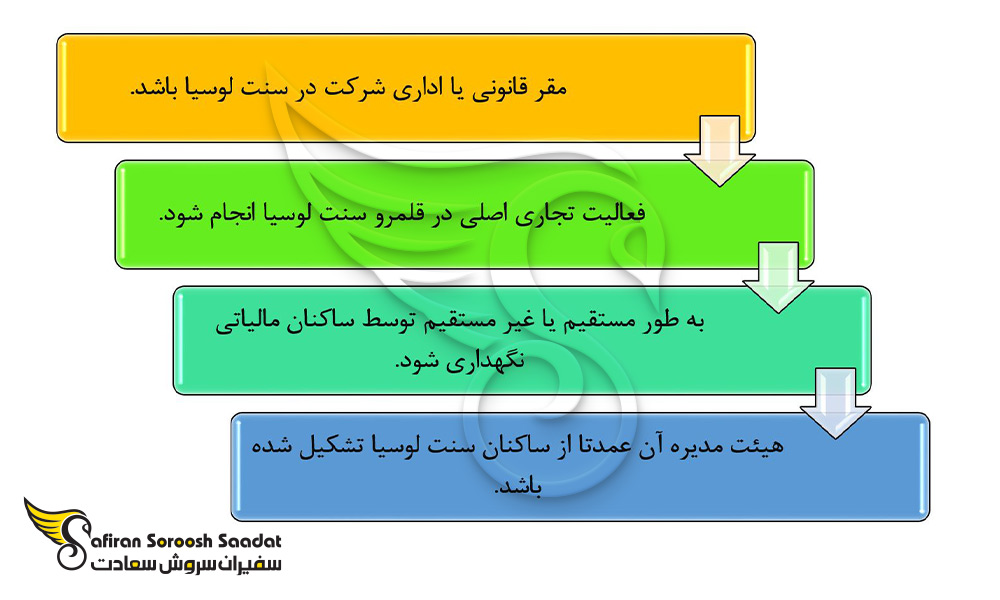

اگر هر یک از شرایط ارائه شده در بخش زیر برای 183 روز در سال برآورده شوند، مقیم مالیاتی سنت لوسیا محسوب می شوید:

طبق قوانین مالیاتی در سنت لوسیا، افراد غیر مقیم در این کشور باید شرایط و ظوابط سختگیرانه ای را برای پرداخت مالیات در این کشور رعایت کنند. به طور خلاصه، افراد غیر مقیم در سنت لوسیا بر درآمد دریافتی در این کشور مانند دستمزدی که با کار در سنت لوسیا به دست می آورند مشمول مالیات می شوند. علاوه بر این، افراد غیر مقیمی که دارای ملک در سنت لوسیا هستند، ممکن است مشمول مالیات بر دارایی در این کشور شوند. نکته قابل توجه این است که، شرکت های غیر مقیم مالیات در سنت لوسیا، بر درآمد شرکتی و مالیات تولید منطقه ای فقط بر اساس درآمد خود در سنت لوسیا مالیات پرداخت می کنند. همچنین سال مالیاتی در سنت لوسیا از سال تقویمی، از 1 ژانویه تا 31 دسامبر پیروی می کند.

از سوی دیگر، یک شرکت غیر مقیم در سنت لوسیا در صورتی می تواند مشمول مالیات شود که شرایط زیر را داشته باشد:

یکی از اصلی ترین مواردی که در قوانین مالیاتی سنت لوسیا همواره مورد بررسی قرار می گیرد، مالیات بر ارث در این کشور می باشد. بنابراین به شدت توصیه می شود که، قبل از عزیمت به این کشور با نرخ های مالیات بر ارث در قوانین مالیاتی سنت لوسیا آشنا شوید. اما نگران نباشید، زیرا طبق قوانین مالیاتی در سنت لوسیا، مالیات بر ارث و هدیه در این کشور یکی از پایین ترین نرخ ها را در بین کشورهای حوزه کارائیب است. به طور کلی، نرخ مالیات بر ارث در سنت لوسیا بین 4 تا 9 درصد متغیر است و به رابطه شرکت کنندگان در این کشور بستگی دارد.

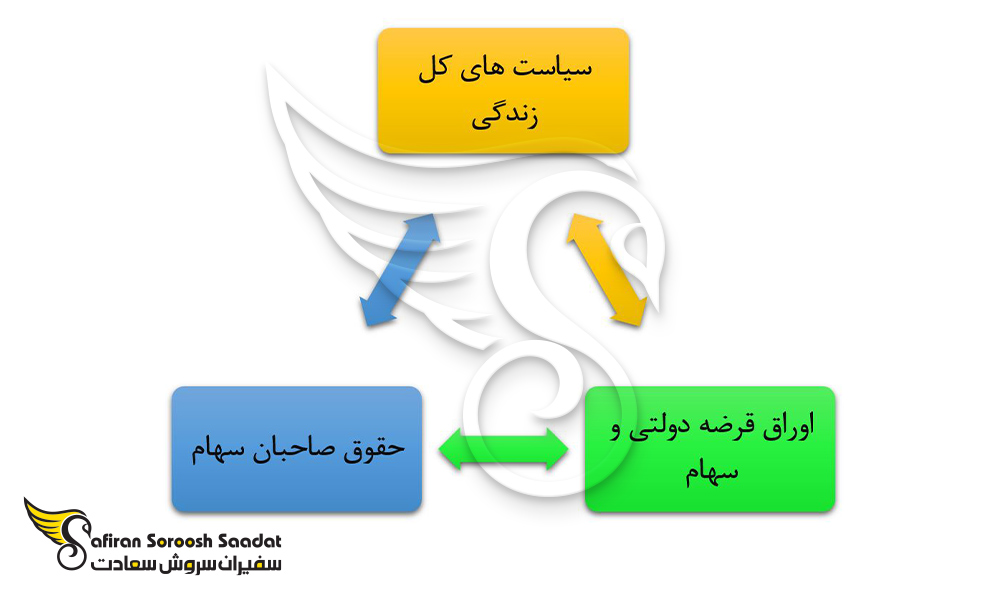

در تصویری که در این بخش از مقاله برای شما عزیزان تهیه و ارائه کرده ایم می توانید با مواردی که می تواند تحت قانون ارث در سنت لوسیا قرار بگیرد آشنا شوید:

برای درک عمیق تر از قوانین مالیاتی در سنت لوسیا به ویژه در خصوص مالیات بر ارث به موارد ذکر شده در بخش زیر توجه فرمایید:

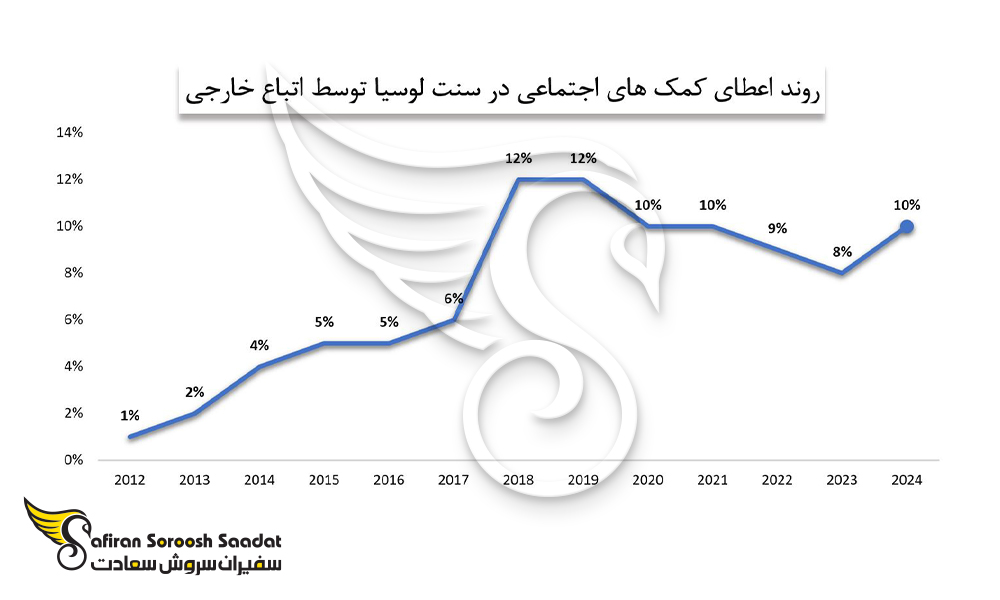

آن دسته از اتباع کشورهای خارجی که قصد سرمایه گذاری و کار در سنت لوسیا را دارند، باید به خوبی با قوانین مالیاتی در این کشور به ویژه در بخش امنیت اجتماعی آشنا شوند. به طور کلی، کمک های تامین اجتماعی در سنت لوسیا یکی از الزامات ضروری برای پرداخت مالیات در این کشور می باشد. کارمندان خارجی در سنت لوسیا معمولا حدود 10% از حقوق خود را به موسسه ملی تامین اجتماعی در سنت لوسیا می پردازند. البته لازم به ذکر است که، افراد خود اشتغال در سنت لوسیا، سهم اجتماعی در این کشور را با نرخ بالاتری پرداخت می کنند.

در نمودار زیر می توانید با روند کمک های اجتماعی در سنت لوسیا حین پرداخت مالیات طی سال های اخیر آشنا شوید:

علاوه بر این، طبق قوانین مالیاتی در سنت لوسیا، افراد تحت پوشش صندوق بازنشستگی اجباری در این کشور با نرخ 24% در سنت لوسیا مشارکت می کنند. در آخر اینکه، افراد خوداشتغال با شماره مالیات بر ارزش افزوده که در نظام تامین اجتماعی جداگانه ثبت کرده اند، حدود 27% حق بیمه پرداخت می کنند. که این میزان حق بیمه به نسبت برخی از کشورهای حوزه کارائیب بسیار پایین تر است. موسسه حقوقی سفیران سروش سعادت با سال ها تجربه درخشان در زمینه مهاجرت به سنت لوسیا، آماده ارائه مشاوره های دقیق در خصوص قوانین مالیاتی در سنت لوسیا به شما عزیزان می باشد.

در بخش پایانی مقاله پاسخ گوی سوالات مهم شما خواهیم بود: